家族信託とは

まずは信託とは?

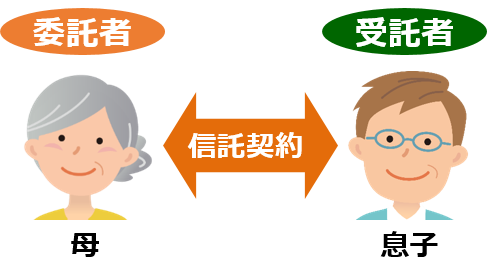

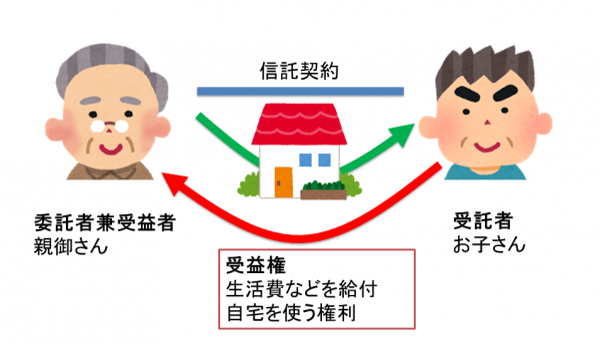

「信託」とは、財産を持っている人(委託者)が信託行為(遺言・信託契約等)によって、信頼できる人(受託者)に対して現金・不動産・株式等有価証券などの財産を委託し、一定の目的(信託目的)に沿って誰か(受益者)のためにその財産(信託財産)を管理・処分する法律関係のことを言います。この説明では難しいですが以下では分かりやすく「信託」の説明とその活用方法を解説していきます。

一般的な信託と家族信託の違い

一般的に「信託」というと、「遺言信託」や「投資信託」が良く使われますが、「家族信託・民事信託」の「信託」は、それらの「信託」とは全く違います!

では、具体的にどこが違うのか、またご理解いただいた上でどのような活用方法があるのか、下で詳しく見て行きましょう!

「家族信託」とは?

では、どこが違うのか見ていきましょう。上記で述べたように信託は大きく分けて2つあります。一つ目は、「商事信託」というもので、財産を託される人が報酬を得るために行うもので、信託銀行や信託会社が行っています。二つ目は、「民事信託」といい、財産を託される人が報酬を得ないで行う信託です。信託業法の制限を受けませんので、財産を託される人は、個人でも法人でもなることができます。そのため、「民事信託」は、誰でも財産管理を目的として利用できる仕組みなのです。「民事信託」の中でも、財産管理を“信じて託す”相手として、最もふさわしいのは自分の家族・親族であることが多いので、家族・親族の中で財産の管理を任せる仕組みを「家族信託」と言います。

家族信託は、まだ普及が進んでいる段階ですが、これから更に普及・活用されていく制度です。まだ世間一般に広まっていないので分からないことも多いと思いますので、ご不明点がございましたら、当事務所にご相談ください。

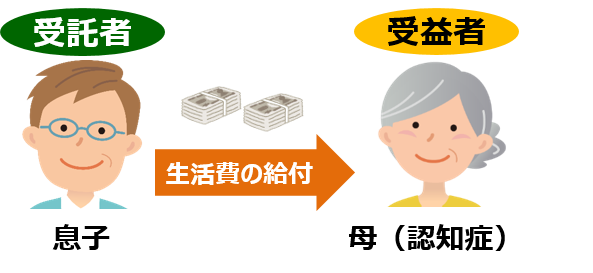

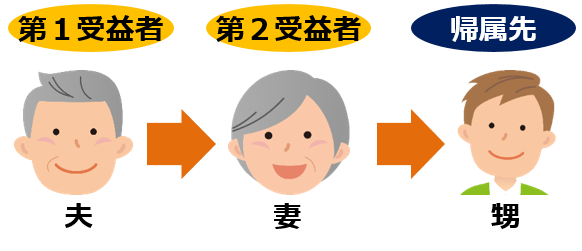

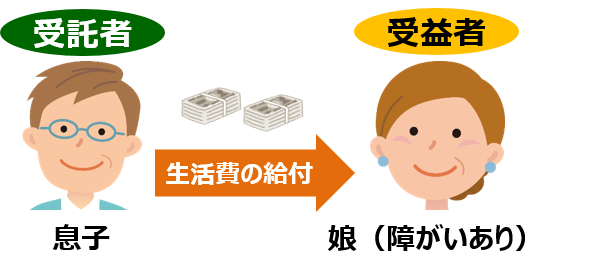

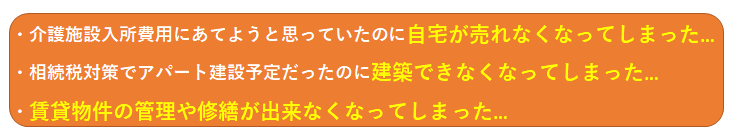

財産は認知症になってしまうと凍結されてしまいます。その財産を凍結されないようにする方法として家族信託はとても有効な手段です。具体的には、将来的に介護施設に入ろうと思っている方や、収益不動産をお持ちの方、自身の財産を凍結させずにご子息に管理してほしい方にオススメの制度となっております。以下のように様々なパターンもありますので、ご相談をいただければ家族信託の専門家がご自身に最適な方法をお教えいたします。

パターン①

パターン②

パターン③

パターン④

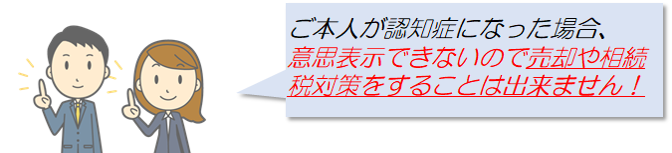

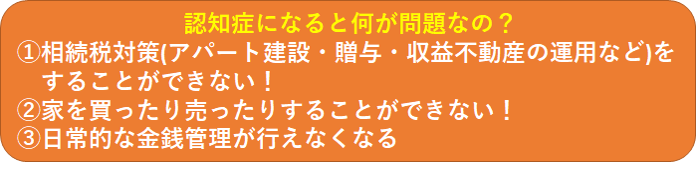

「家族信託」をしないとこのようなリスクが!

「家族信託」を活用すればこのようなメリットが!

1.認知症による資産凍結を防げる

認知症になってしまうとあらゆる契約行為ができなくなってしまいます。

家族信託を利用することで、本人が元気なうちに子供や親族に財産管理を託せることができ、託した後に本人が認知症になってしまっても、資産凍結されることなく、息子や親族主導で、財産の管理や処分がスムーズに実行できます。

具体的には、家族信託を親が認知症になる前に組んでおくことで、親が入院・入所したために空き家となった実家(親の自宅)を適正な価格で売却できるなどのメリットがあります。

これは、家族信託によって、売却時を見極める時間が生まれるからであり、売り急ぐとどうしても買いたたかれてしまいがちな不動産も適正な価格で売却しやすくなります。

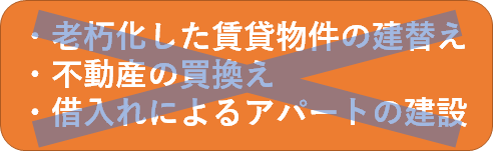

2.柔軟な財産管理が実行できる!

家族信託は財産を預ける人(親)と財産を預かる人(家族)の契約行為です。

そのため、契約上事前に決めた内容であれば、財産を自由に管理、運営、売却することができます。

例えば、ご自宅を売却することや、売却して得た資金で財産や収益不動産を購入することもできます。また、反対に資産の売却をできなくすることもできます。

しかし、法定後見制度(説明)で財産を管理した場合、家族信託のような自由な財産管理はできません。財産を処分したい場合、家庭裁判所の許可を得る必要があり、許可が下りなければもちろん売却できません。

その点、家族信託では、本人が元気なうちに、本人の希望・方針及びそのために付与する権限を信託契約書の中に記載しておくことができるので、その希望・方針に反しない限り、財産管理の担い手になった息子や家族は、本人の希望に即した柔軟な財産管理や積極的な資産の有効活用ができます。

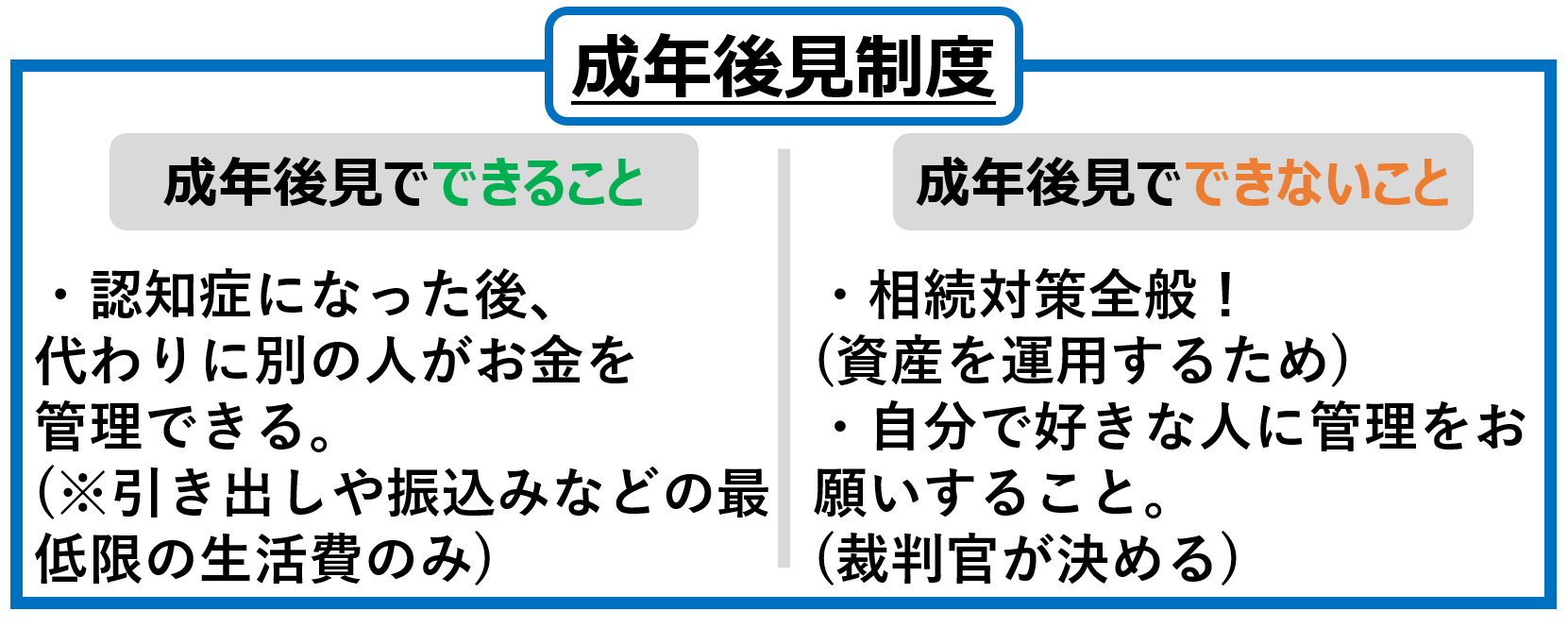

つまり、成年後見制度を利用した場合、行う事の出来ない以下のようなことも家族信託は行うことができるというメリットがあります。

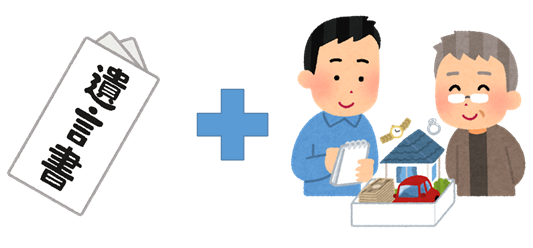

3.【遺言の機能+受遺者の財産管理】の機能があります

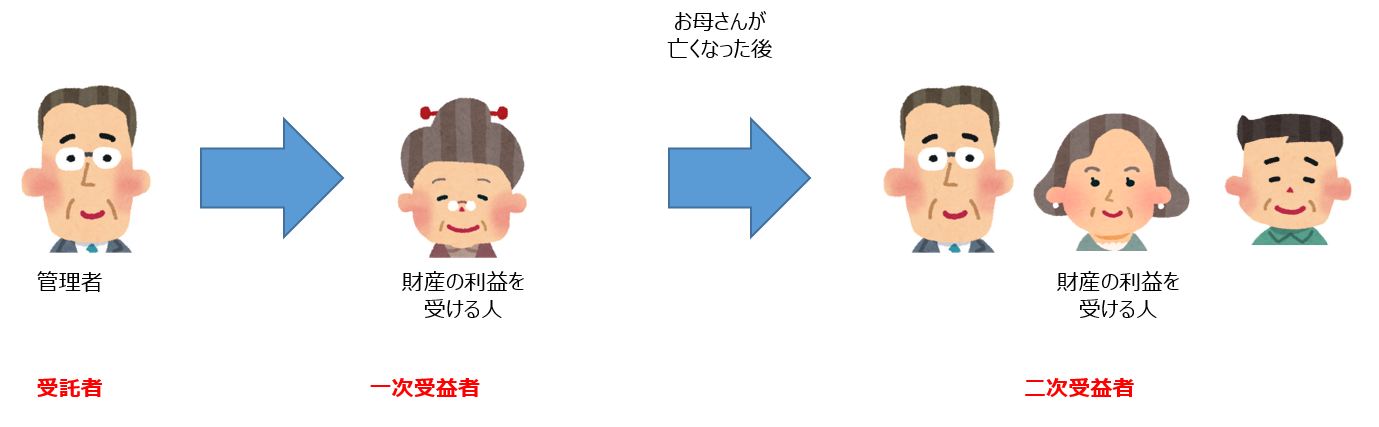

本人が死亡してしまい、遺産をもらった者が既に財産管理の能力が無い場合には、成年後見制度を活用し成年後見人に財産管理を任せることになりかねません。

しかし、家族信託を活用すれば、「遺言」の機能として本人が死亡してしまった後に財産を引き継ぐ人を契約書の中で指定でき、更に本人が亡くなってしまった後も本人の生前、財産の管理を任されていた人の下で、そのまま財産の管理が可能となります。

例えば、高齢のご主人が亡くなった後に認知症の妻が残された場合、引き続き家族信託によって、ご子息や親族の方が、妻の生涯にわたる財産管理・生活資金をサポートすることができます。

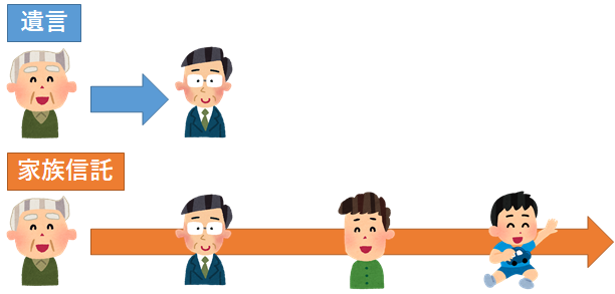

4.世代を超えた財産の承継ができます

【争族・遺留分・資産承継対策】

家族信託に遺言の機能があることを説明しましたが、さらに2次相続以降の資産の承継先まで本人が指定することができます。この機能により、自分の希望する順番で何段階にも資産承継者を指定することができます。

また、相続によって財産を受け取った方が認知症や障害により、遺言等を使用することができない場合でも、その方に代わって資産を受け取る方を指定できますので、後々の遺産分割協議による家族・親族同士の争いを避けることができます。

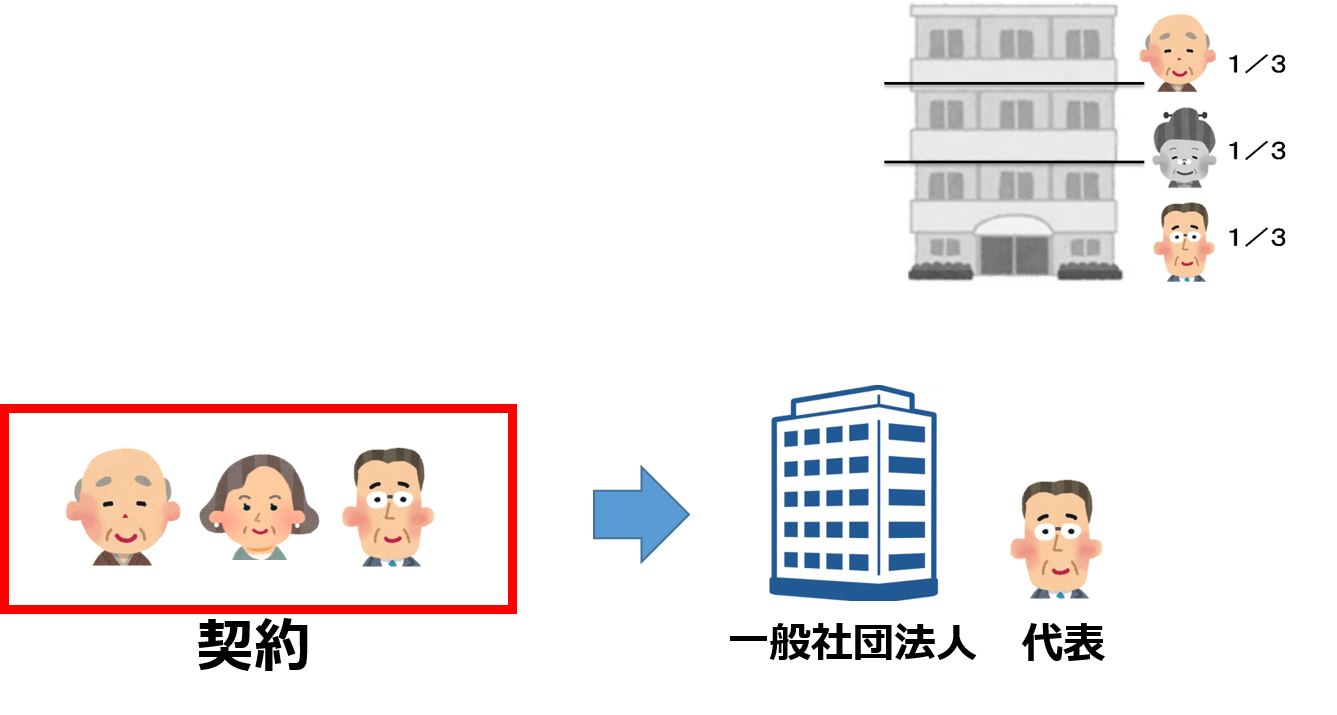

5.共有財産のトラブルがおこらないようにする効果がある

家族信託では、不動産などの共有者全員の同意(実質的には全員の実印の押印など)が得られなくなることで、よいタイミングで有効活用や処分ができなくなるリスクを回避できます。このようなトラブルは財産の行方を、あらかじめ財産を承継する方々の中で決めていなかったことが原因になることが多いですが、家族信託ではあらかじめ財産を管理する人を指定できるため、このようなトラブルが起こるリスクを減らせます。

家族信託のデメリット

1.損益通算ができなくなるリスク

信託財産の中に収益不動産がある場合、それらから生じる不動産所得にかかる損失は、なかったものとみなされます。

つまり、信託財産の不動産に関する損失は、信託財産以外からの所得と損益通算することや純損失の繰り越しをすることはできないため、注意が必要です。

また、信託契約を複数に分けた場合でも、それぞれの信託契約の損益通算もできませんので、家族信託の設計にあたっては、その点にも精通した専門家や税理士等にご相談の上、設計をすべきです。

2.家族信託で収益がある場合は税務申告必要

家族信託では、税務署への届出や税務申告の手間が発生する場合もあります。

①信託設定時

信託設定時には、財産を託す方に届出義務があります。受託者は、自益信託や信託財産の評価額が50万円以下の場合を除き、信託財産の種類・所在場所・価額等を記載した調書及び合計表を税務署に提出する義務があります。

②毎年1月31日まで

信託財産から年間3万円を超える収益がある場合には、財産を託す方は、毎年1月31日までに、信託計算書及び信託計算書合計表を税務署に提出する必要があります。

③確定申告時

信託不動産から収益がある場合には、受益者は確定申告書に不動産所得用の明細書及び信託財産に関する明細書を添付して申告を行わなければなりません。

④信託終了時

受託者は、信託が終了した日の属する月の翌月末日までに、信託財産の種類・所在場所・価額等を記載した調書及び合計表を税務署に提出する必要があります。

3.認知症になる前の対策が必要

「自分が認知症になってから家族信託の契約を考えればいい」という声をお聞きします。

しかし、家族信託契約は、本人が認知症等の判断能力を喪失する前に、事前に安心して任せられる親族の方と契約し、将来的に自身が認知症になった場合に手続や財産管理を任せるという仕組みです。

そのため、家族信託契約の締結は、認知症の症状が出てしまうと、公証役場で契約締結時に公証人の先生から、「診断書」を求められる可能性があります。

最近ではテレビをはじめとして各種メディアで特集されているため、認知度も上がってきている家族信託ですが、少しでも興味をお持ちのお客様はお早めに専門家にご相談されることをお薦めします。

4.家族信託すべてでカバーできるわけではない

家族信託(民事信託)から漏れた財産は遺言書が必要になる

家族信託を設定する場合には、生前に信託契約を結ぶことになります。

家族信託のデメリットとして、相続発生時に存在する財産のすべてをカバーできるわけではないという点があります。

なぜそのような可能性があるかといいますと、家族信託は認知症になる前の締結が重要であるため、その際に入れ忘れた財産や、その後に生じた財産が含まれていないことがあります。

そのため、家族信託でカバーできない財産については、遺言書を作成する必要があります。遺言書を作成すれば、相続財産が本人の以後誰に相続されるのか指定することも可能です。

5.長期間、当事者を拘束

信託の持つ機能としての≪資産承継の指定(遺言代用)と、“後継ぎ遺贈型受益者連続信託”として、1次相続だけでなく、2次以降の財産承継者まで自分一人で決定できるという画期的な機能が信託にはあります。

これにより、相続関係が複雑な家庭(前妻と後妻との間に子がいるケース)などの資産承継や事業承継などでは、この機能が大きな効果を持つ可能性があります。

一方で、何世代にもまたがり、長期に亘って資産の処分に制限をかけるようなことにもなりかねず、かえって争族や不測の事態を誘発しかねないリスクがあるのも事実です。

「家族信託」必要度チェックリスト

| 親が認知症になるのが心配 | 具体例へ |

| 共有名義の不動産を所有している | 具体例へ |

| 親族に障害者や自立生活が難しい方がいて、長期的な生活を支援したい | 具体例へ |

| 将来は介護施設や老人ホームで暮らすことを検討している | 具体例へ |

⇒一つでも該当された方は、家族信託の検討をおススメします!!

事例ごとの「家族信託」活用方法

親が認知症になるのが心配という例

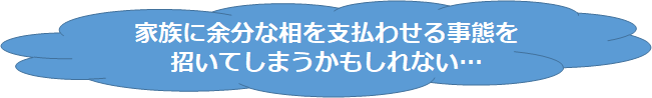

家族に余分な相続税を支払わせる事態を招いてしまうかもしれない…。

今まで、問題を解決しようと思っても、解決策がありませんでした….まず、今までの認知症対策の解決法として使われていた成年後見制度については以下のような特徴があります。

成年後見制度では財産は動かせない!現状維持が基本!

そこで…家族信託を活用します

家族信託は前述にも述べてある通り、「自身の財産を信頼できる家族に託しましょうという制度」です。

共有名義の不動産を所有しているという例

共有名義とは?

一つの不動産が何人もの名義になっていることが共有名義の不動産です。

共有名義問題の具体例

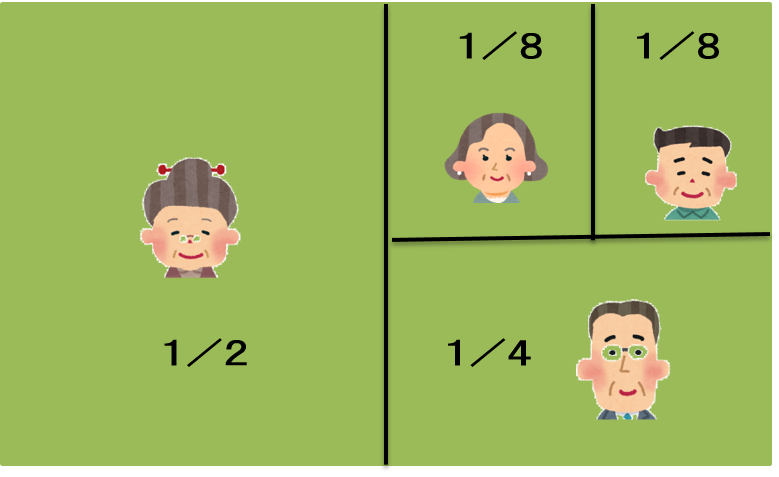

①亡くなった父から引き継いだ土地を、母と長男、長女、次男の4人で共有しています。

②名義を持つ人が一人でも、認知症や病気などにより判断能力が低下すると売却ができない

③相続が発生すると持分争いや売却問題などが発生する可能性

④買い替え・建て替えをしたいと思っても、一人が反対するとできない

⑤何をするにも全員の印鑑が求められ、管理が面倒

⇒とにかく管理が面倒

不動産が塩漬けする可能性も…..

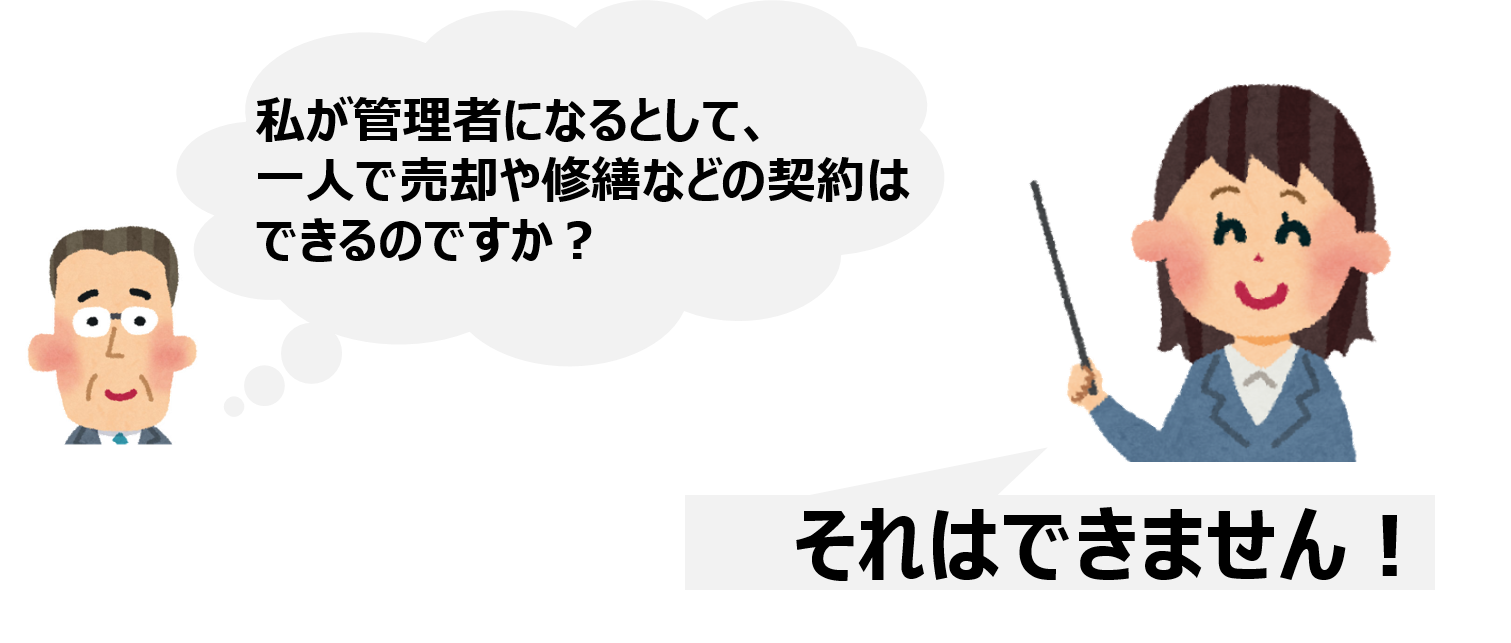

⇒持分を変えずに、管理者を一人にすると管理が簡単になります!

管理を一人でするのならば、その権限が必要です!

■共有名義であるのが土地の場合

⇒家族信託を活用します!(売却・管理・処分などを一任)

■共有名義であるのが土地・自宅の場合

⇒家族信託を活用します!

《家族信託の設計方法》

家族信託を活用することによって…

・お母さんが認知症になる等の問題が発生した場合にも、

不動産の管理や売却をすることが可能になります。

・建物を立てるなどの場合にも、お母さんの体調を気にせず実行が可能になります。

共有名義であるのが収益不動産の場合

⇒家族信託を活用します!

家族信託を活用すれば….

・財産管理会社を立てるよりも、費用を減らして相続対策を行うことが可能になります。

・管理権限を一人にまとめることで、管理・主膳・売却などを、スムーズに行うことが可能になります。

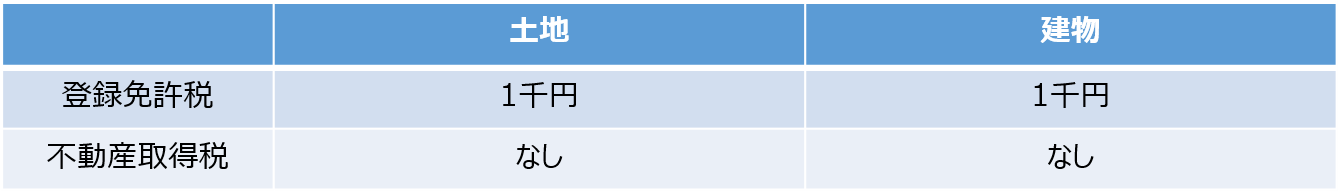

<共有名義の問題>

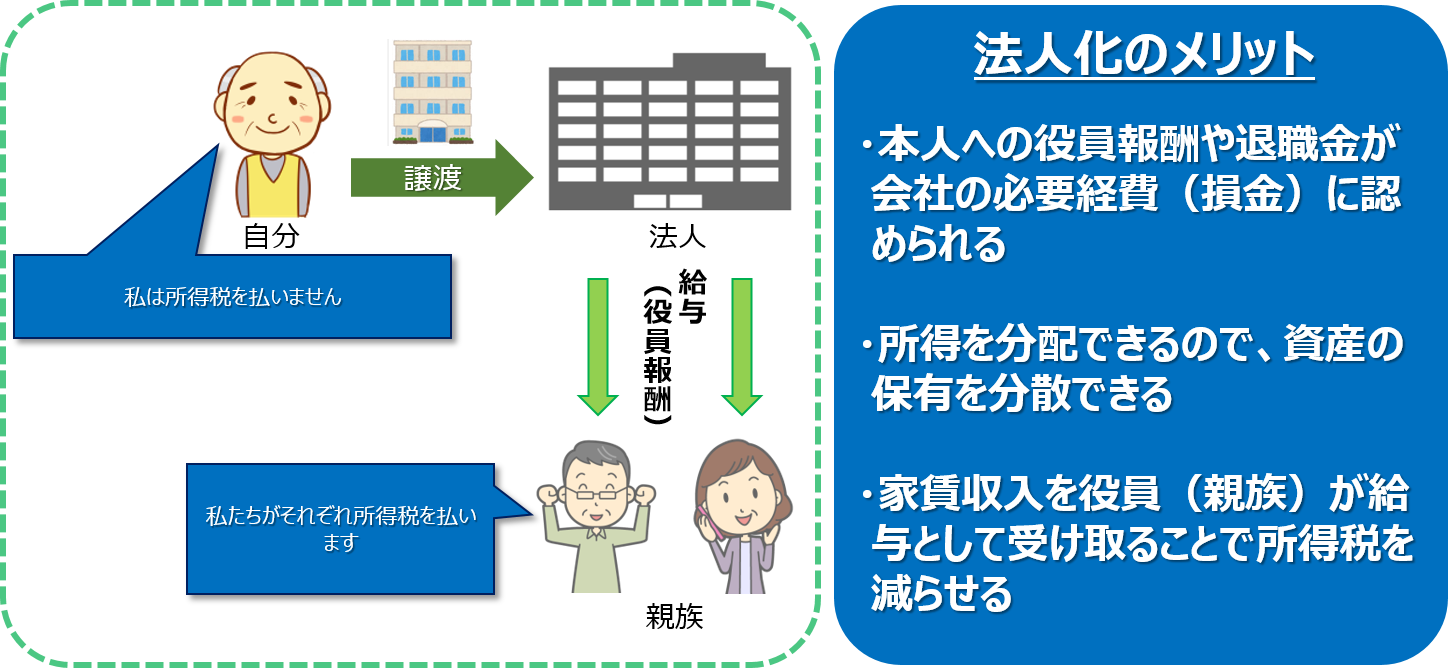

法人化:建物を財産管理会社に移すことで、所得税としての収入を受けることになるため、税金が減額されます。

しかし!

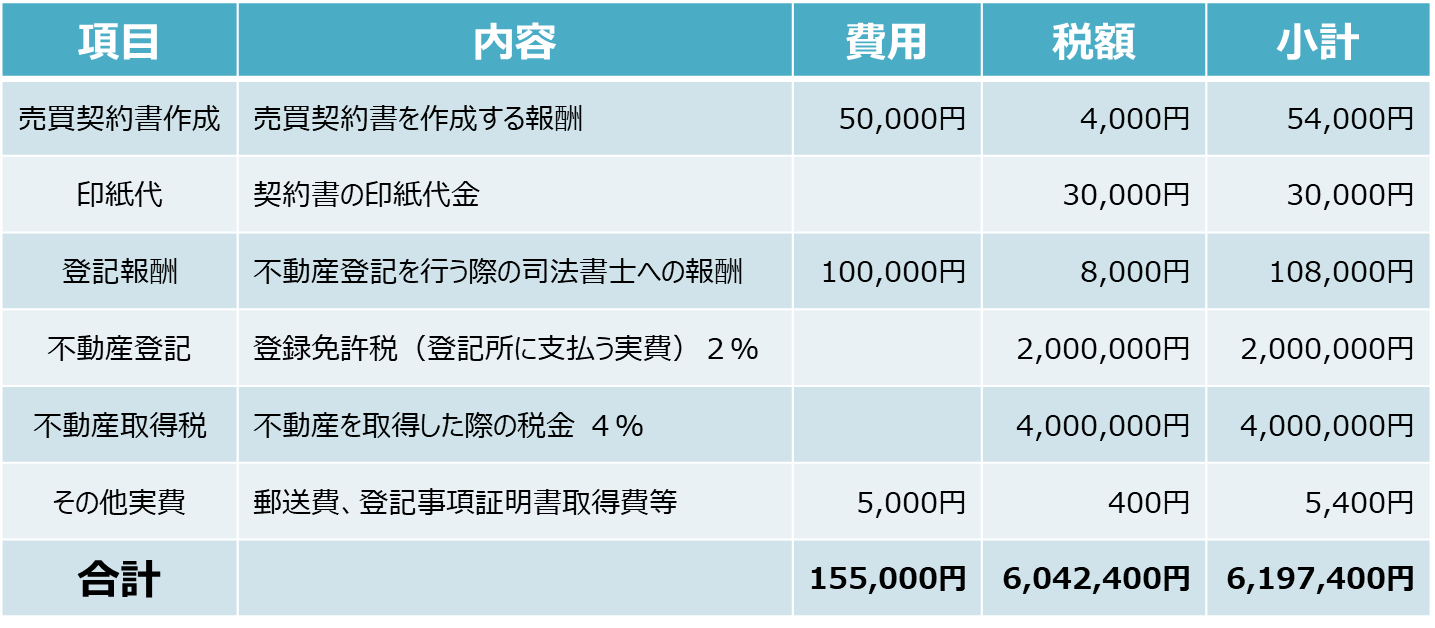

財産管理会社に売却をする際に、不動産取得税と登録免許税が

莫大にかかってしまうデメリットがあります!

財産管理会社に移した場合の必要経費(財産額1億円の場合)

家族信託などはなぜ節税できる?

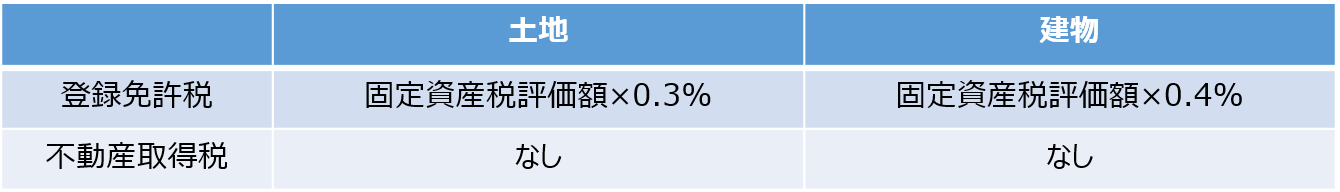

①信託の設定による不動産の所有権移転登記

⇒登録免許税、不動産取得税ともに課税なし。

②信託の登記

③受益権売買による変更の登記

親族に障がい者や自立生活が難しい方がおり、長期的な支援をしたいという例

福祉型信託について

■親なき後問題とは?

障害者や自立生活が難しい人への生活支援の多くは、その親が行っています。

もし、その親自身が認知症や病気、または死亡などによって子供を支援できなくなった場合、誰が自分の子供を支援してくれるのか? と不安に思う親御さんも多いかと思います。

これが、いわゆる「親なき後問題」と言われているものです。

■福祉型信託とは

「福祉型信託」と、、明確には定義づけられていませんが「高齢者や障害者のための生活支援のための信託」と呼ばれています。例えば、母が亡くなった場合や財産管理ができない状況になった場合、長女がもらうべき遺産をかわりに長男が預かり、毎月長女へ遺産を少しずつ渡すように取り決めをします。長男が万が一それを怠ってしまうと娘は生活ができないため、長男から長女へお金が渡っているかをチェックするため、司法書士が監督人になるよう契約を結びます。

将来は介護士施設や老人ホームで暮らすことを希望しているという例

将来、介護施設や老人ホームで暮らすことを検討している方は<空き家対策>が必要です!!

■高齢化社会における空き家問題とは

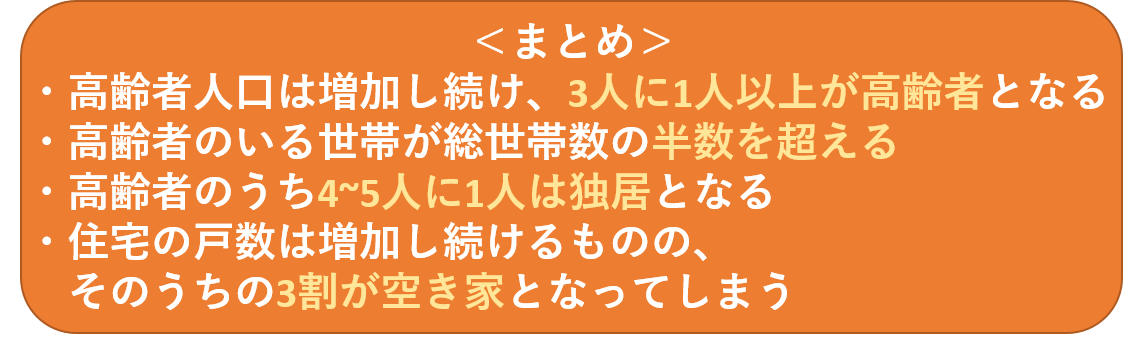

日本の総人口は1億2,693万人(2016年現在)となっています。

また、2040年まで65歳以上の人口は増加しつづけ、

2040年の高齢化率は35%を超えると推計されています。

65歳以上の者のいる世帯については、2016年現在、世帯数は2416万5千世帯と、全世帯(4994万5千帯)の48.4%と約半分を占めています。

65歳以上の独居率も2040年には男女共に約20%を超えると推測されています。

こうした世帯数の変化と世帯主の高齢化に伴って増加するのが「空き家」です。

2019年時点で、国内の住宅総数6242万戸のうち、空き家の戸数は846万戸で住宅総数の13.6%を占めています。

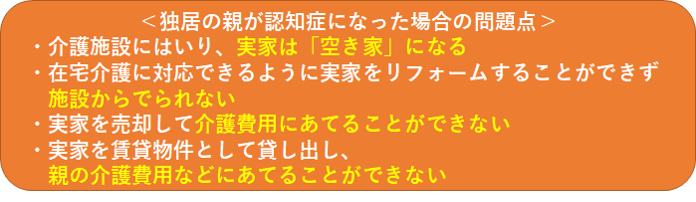

■認知症と空き家問題

さらに問題となるのが、高齢化に伴って増加する「認知症」です。

日本の認知症患者数は2012年時点で460万人、65歳以上の高齢者の約7人に1人が認知症と診断されています。

2025年には700万人、65歳以上の高齢者の約4人に1人が認知症になると推定されており、これは65歳以上高齢者のおよそ20%にあたります。

独居の高齢者が認知症になった場合、介護施設に入るか、在宅での介護体制が必要になりす。

ところが、最近ニュースでもよく取り上げられるように、認知症になるとその方の資産は凍結されてしまいます。

つまり、家の持ち主(登記名義人)が認知症になった場合、その家を売却したりリフォームしたりすることは非常に困難になります。

このように、本来さまざまに活用できるはずの「家」という財産が、なにも生み出さない「空き家」になってしまうことで、本人や家族の生活に大きな支障がでる恐れがあるのです。

⇒この対策として家族信託が活用できます!

親御さんが元気なうち(判断能力があるうち)にお子さんと信託契約を結びます。

そして、不動産の名義を形式上、お子さんに移します。

信託契約の中で財産を託されたお子さん(受託者)に、不動産の管理や売却の権限を与えておきます。

信託をした後も、親御さんは信託財産からの利益を受ける人(受益者)として、自宅不動産に住み続けられます。

その後、親御さんが認知症になって施設等に移住したら、財産を託されたお子さん(受託者)の判断で不動産を売却できます。

親御さんに成年後見人をつけることなく、不動産の売却ができるのです。

なお、不動産の売却代金は財産を託されたお子さん(受託者)が受け取りますが、お子さんのものになる訳ではなく、守られる人(受益者)である親御さんのために使います。

親御さんに生活費などとして渡したり、親御さんの施設費・医療費・介護費の支払に充てたりするのです。

★民事信託を活用することによって…

・認知症になっても空き家となった自宅をスムーズに売却することが可能になります。

*成年後見人制度とは

成年後見制度とは、認知症などによって判断能力が低下してしまった人がいる場合に、その人をサポートする人を家庭裁判所から選任してもらう制度のことです。

成年後見制度には大きく分けて次の2つの種類があります。

①法定後見制度

②任意後見制度

簡潔に述べると、法定後見制度は認知症などによって判断能力が不十分になってしまった後、法律のルールによって後見人を指定する制度で、後見人がどのような権限を持つかについては家庭裁判所が指定することになります。

一方、任意後見制度は契約によってあらかじめ「自分がこういう状況になったときには、この人にこういう権限を与える」という内容を定めておく方法のことです。

任意後見制度では法定後見制度に比べて「どのような行為についてサポートを受けるか」について具体的に定めておくことが可能ですが、手続きを行う時点で本人に判断能力があることが条件になることには注意が必要です。

■成年後見制度で空き家対策するのはどうなのか?

成年後見制度(法定後見)の場合、成年後見人をつけたとしても、自宅不動産を売却するには家庭裁判所の許可が必要となります。また、本人の判断能力についての鑑定や、家庭事情の聴取などが必要になるために手続きには3~4ヵ月程度必要になってしまいます。

成年被後見人(本人)に十分な預貯金があり、それで生活費・施設費・介護費などをまかなえるのであれば、家庭裁判所は不動産の売却許可を出さないと思われます。

すると、施設等に移り、誰も住んでいないのに自宅不動産を売却できずに、固定資産税などの維持費を払い続けなくてはならなくなります。

また、成年後見人になる人を選ぶのは家庭裁判所なので、司法書士や弁護士などが成年後見人になってしまうと、後見人報酬が継続的にかかるようになってしまいます。

不動産を売却したから成年後見人を止めてくれという訳にはいかず、本人の判断能力が回復しない限りはずっと後見人がついたままとなります。

この点、家族信託であれば財産を託される人(受託者)に家族がなれますので、財産を託される人(受託者)としての報酬を受け取らないという取り決めにもしておけます。

具体的な「家族信託」の活用事例

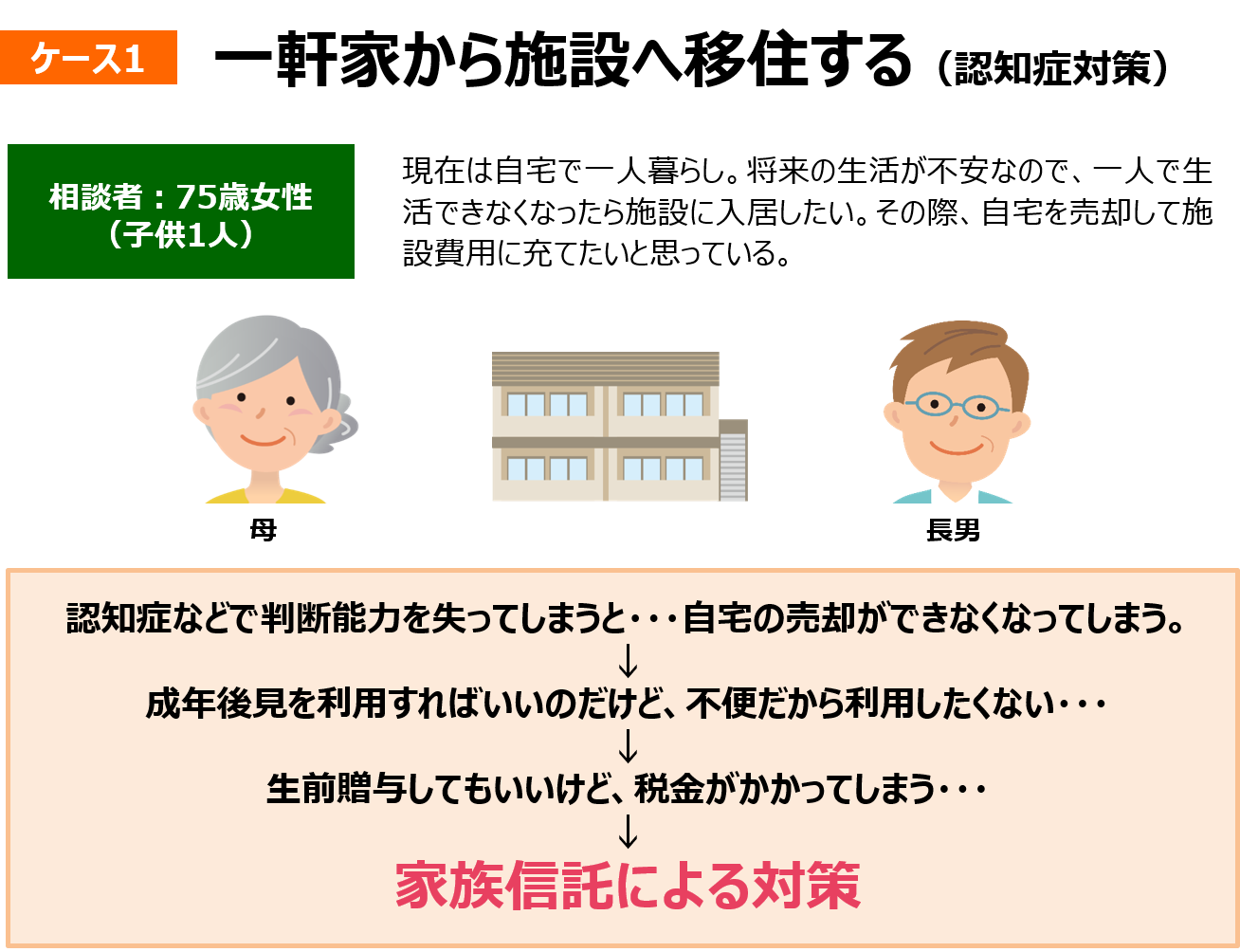

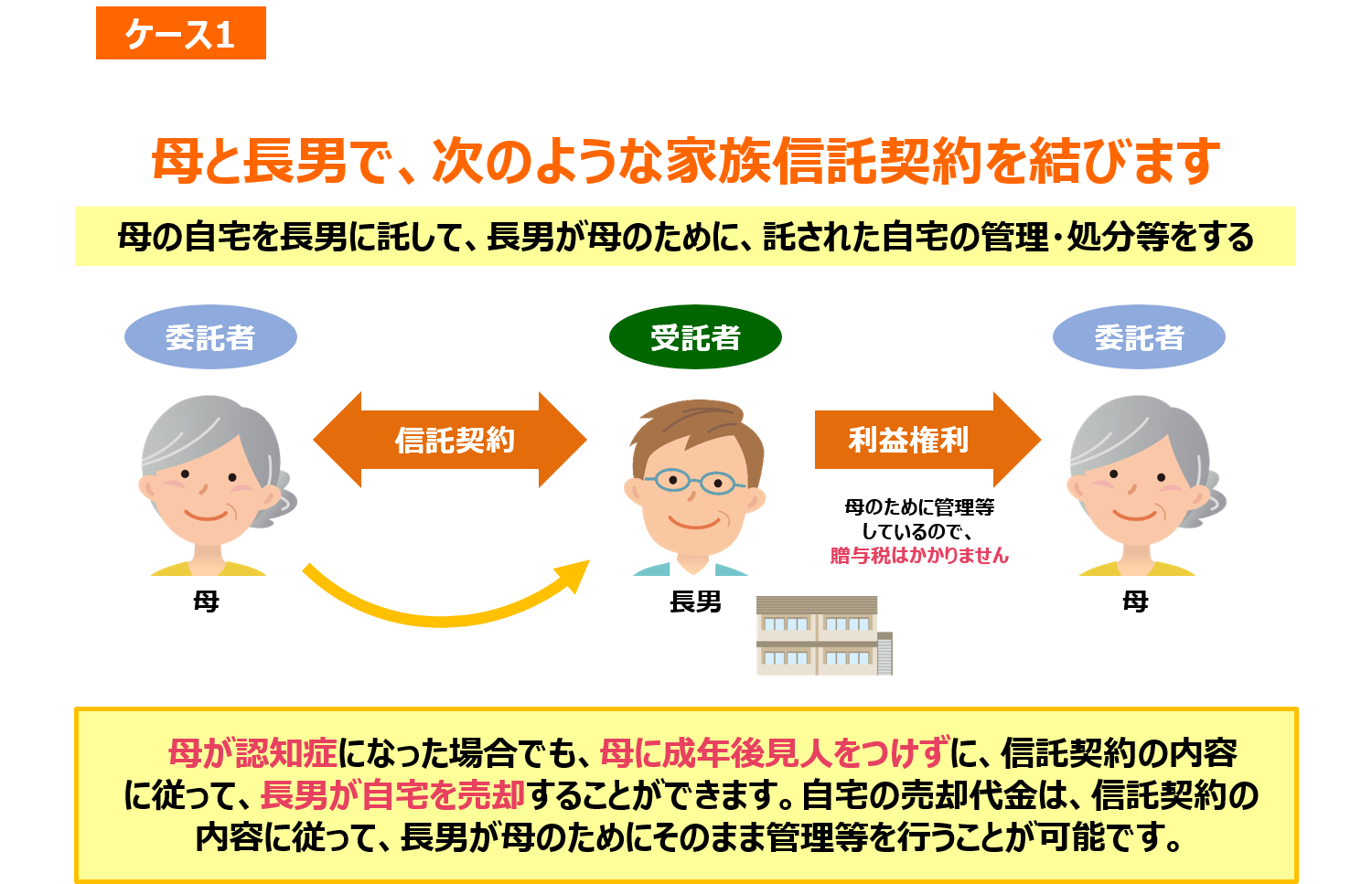

一軒家から施設へ移住するという例

状況

行った施策

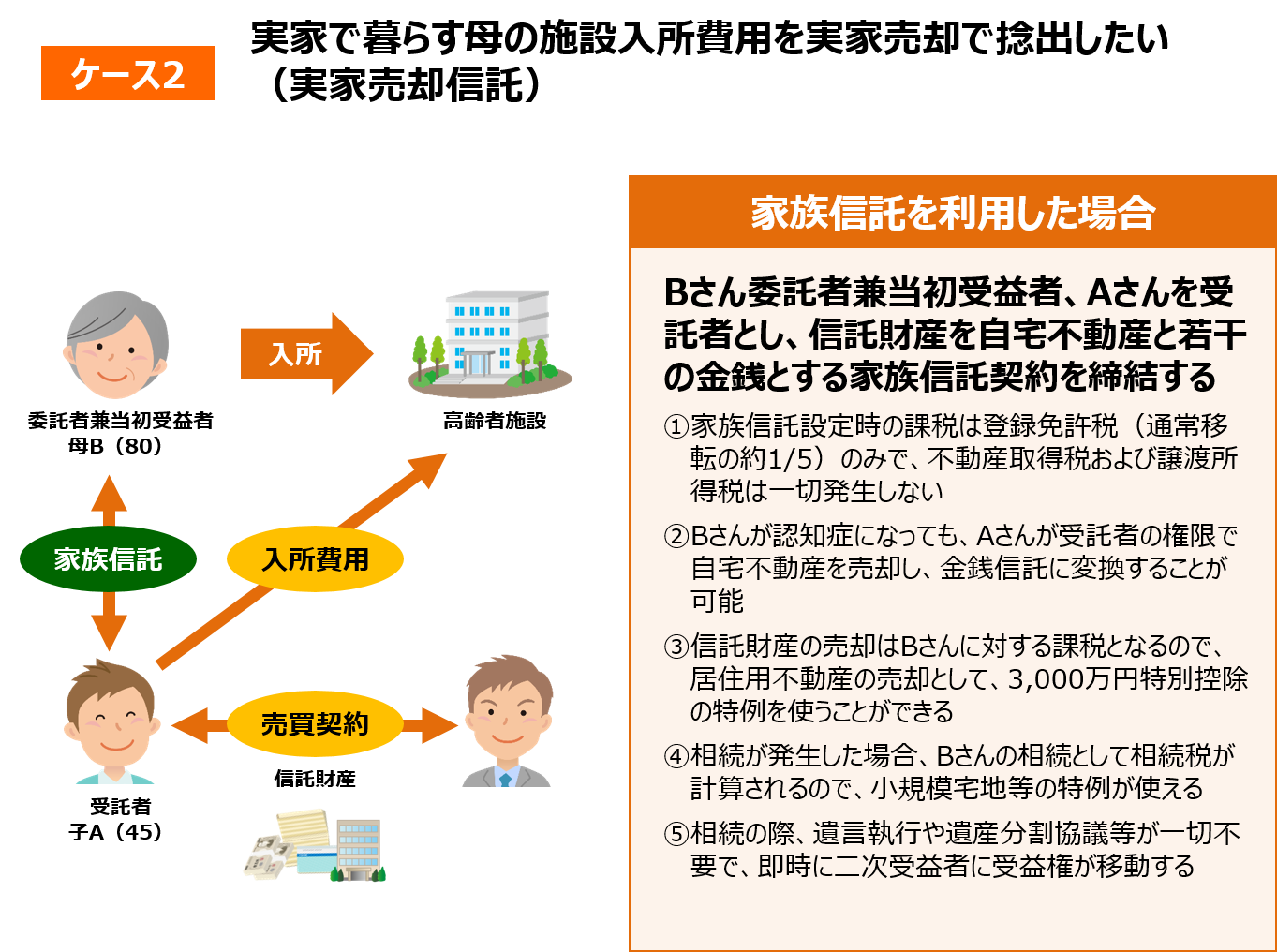

実家で暮らす母の施設入居費用を実家売却で捻出したいという例

状況と解決方法

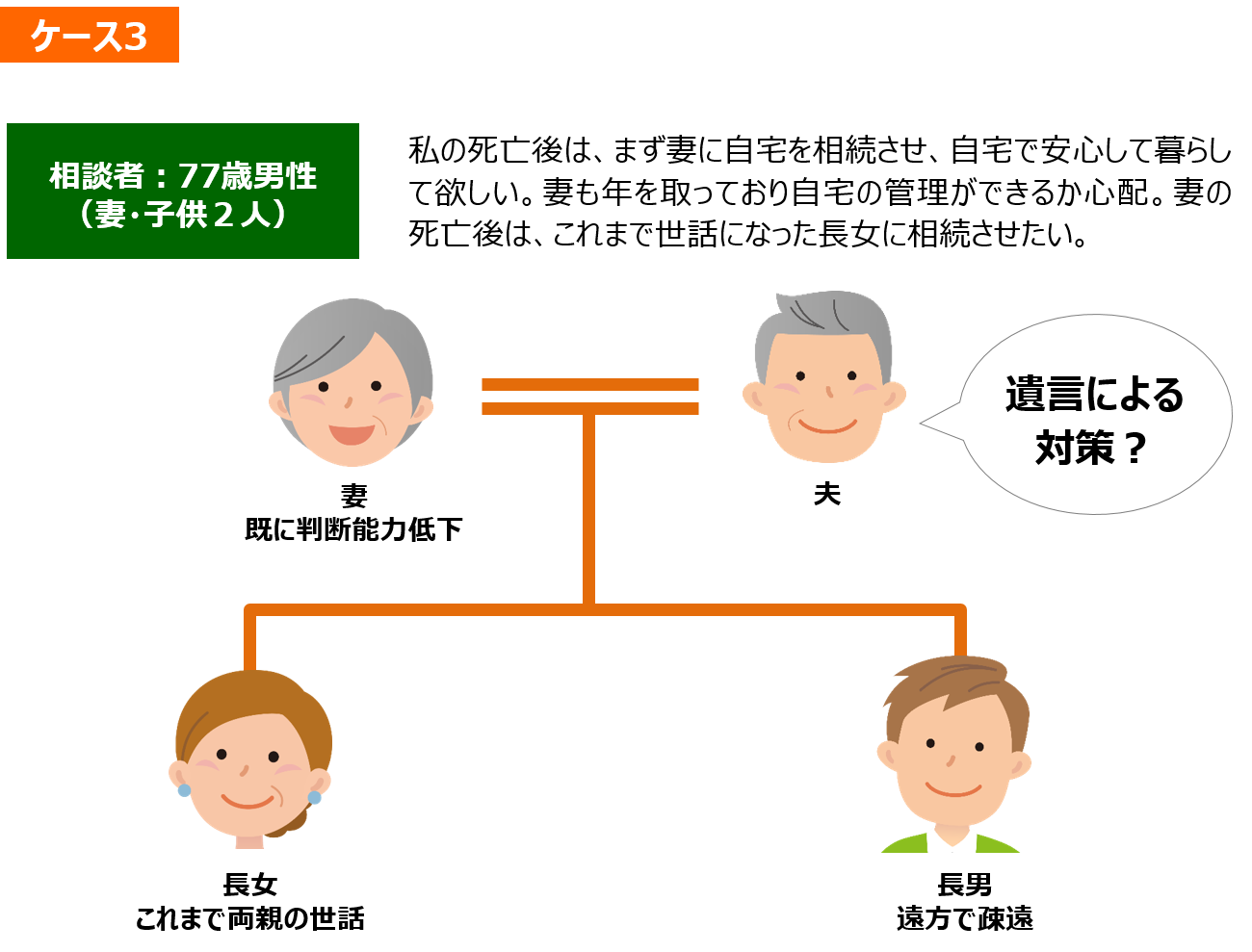

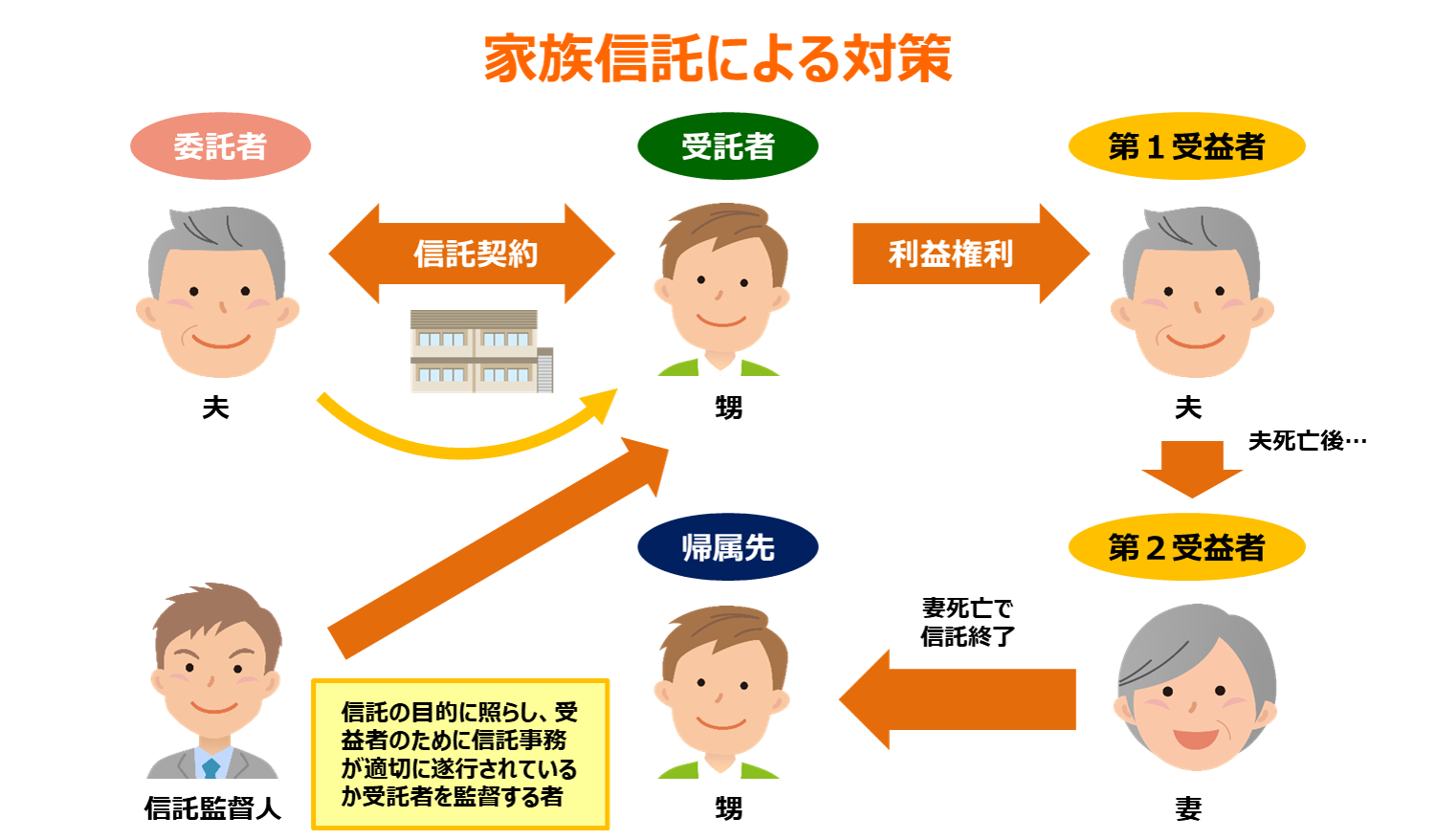

残された配偶者のために家族信託を活用したいという例

状況

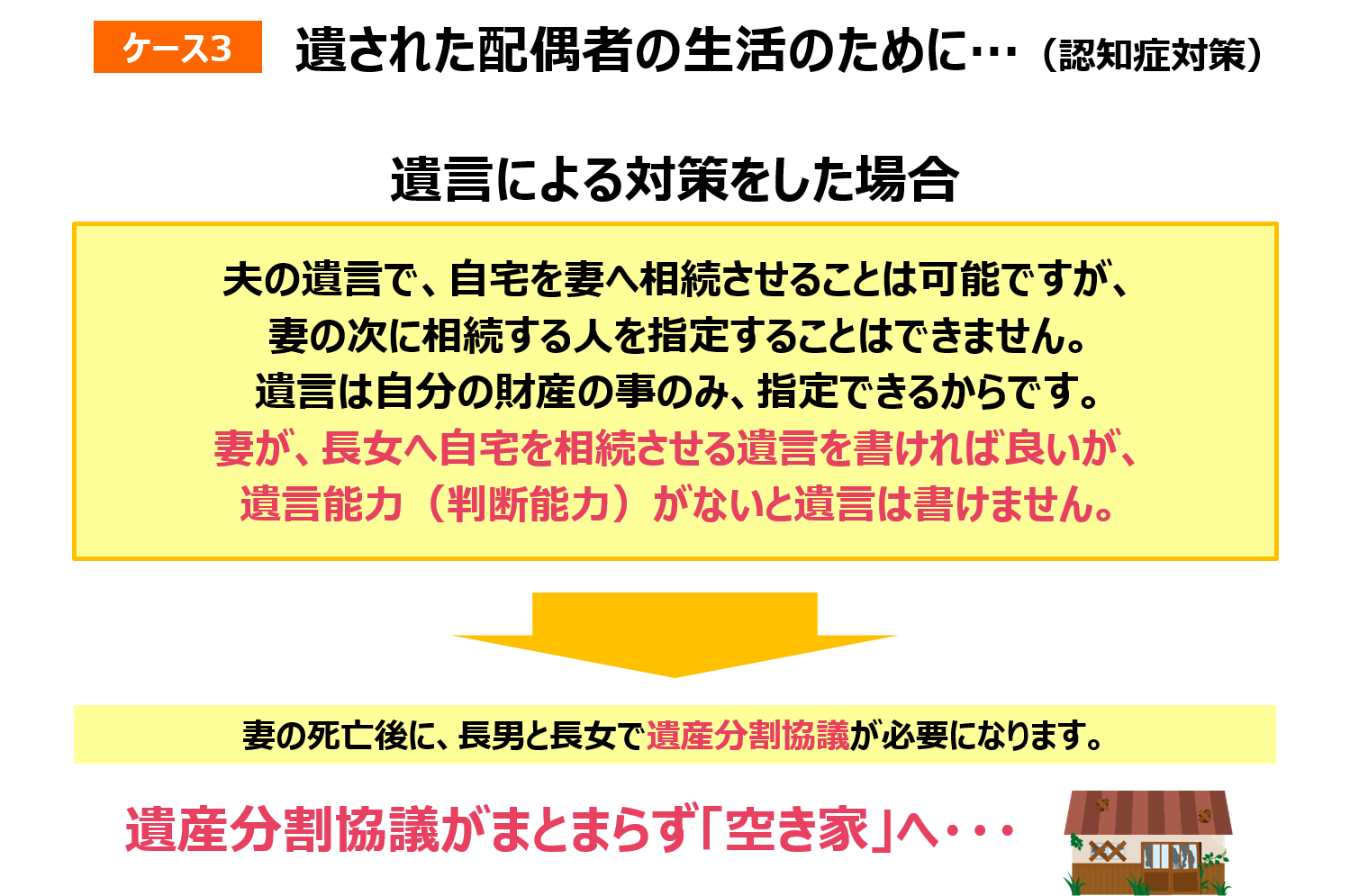

事前対策をしておかないと、、

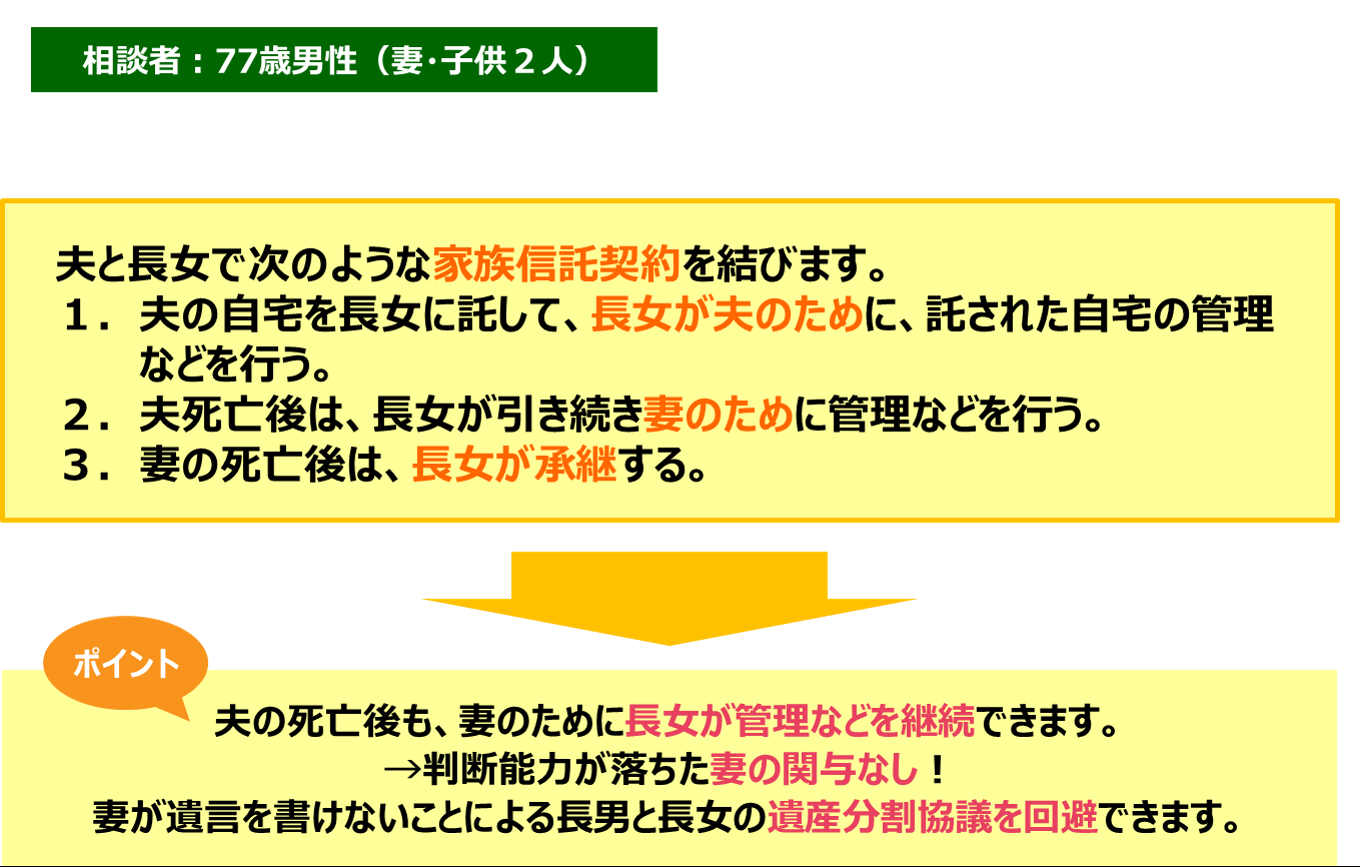

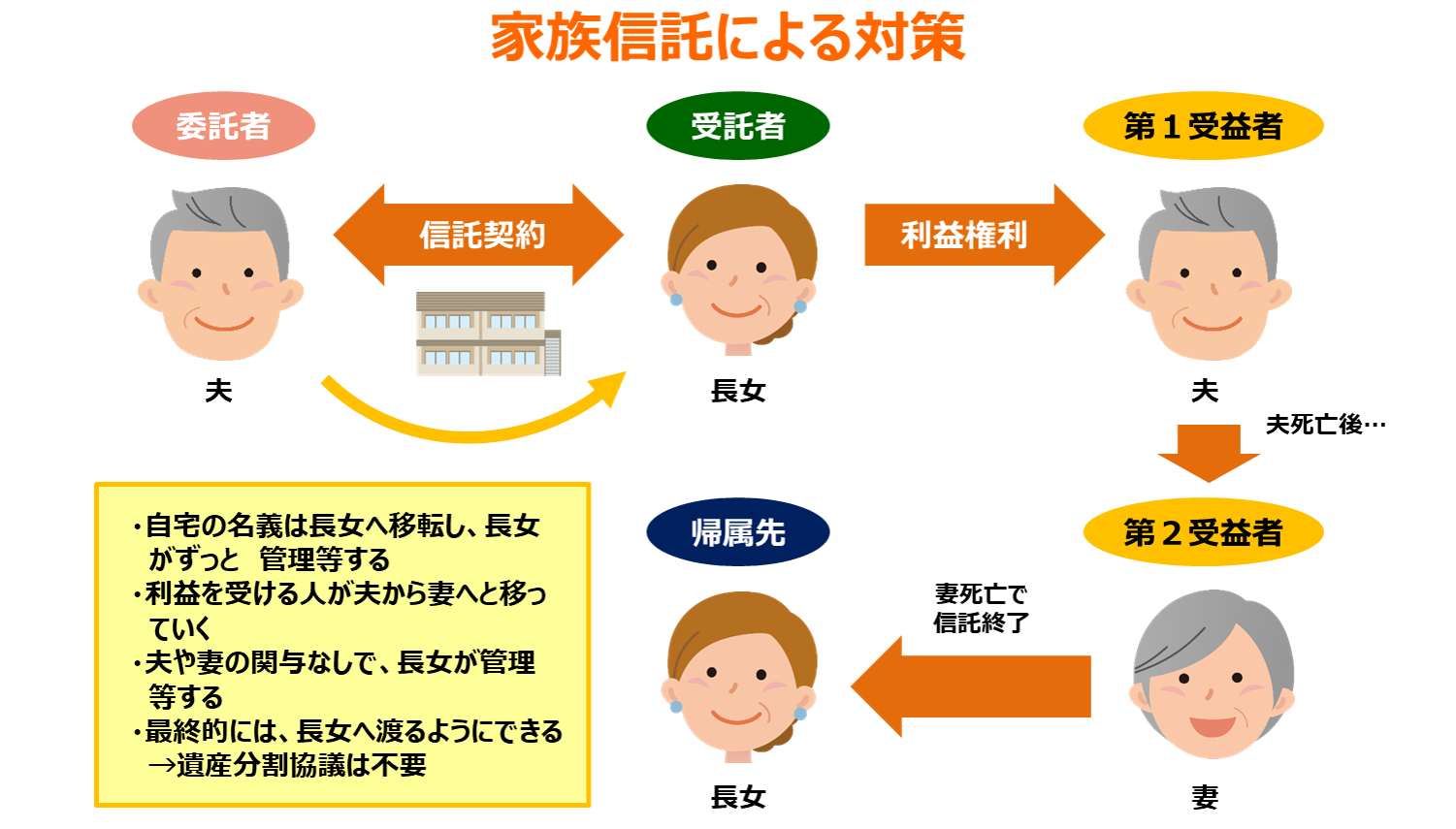

家族信託を活用すると

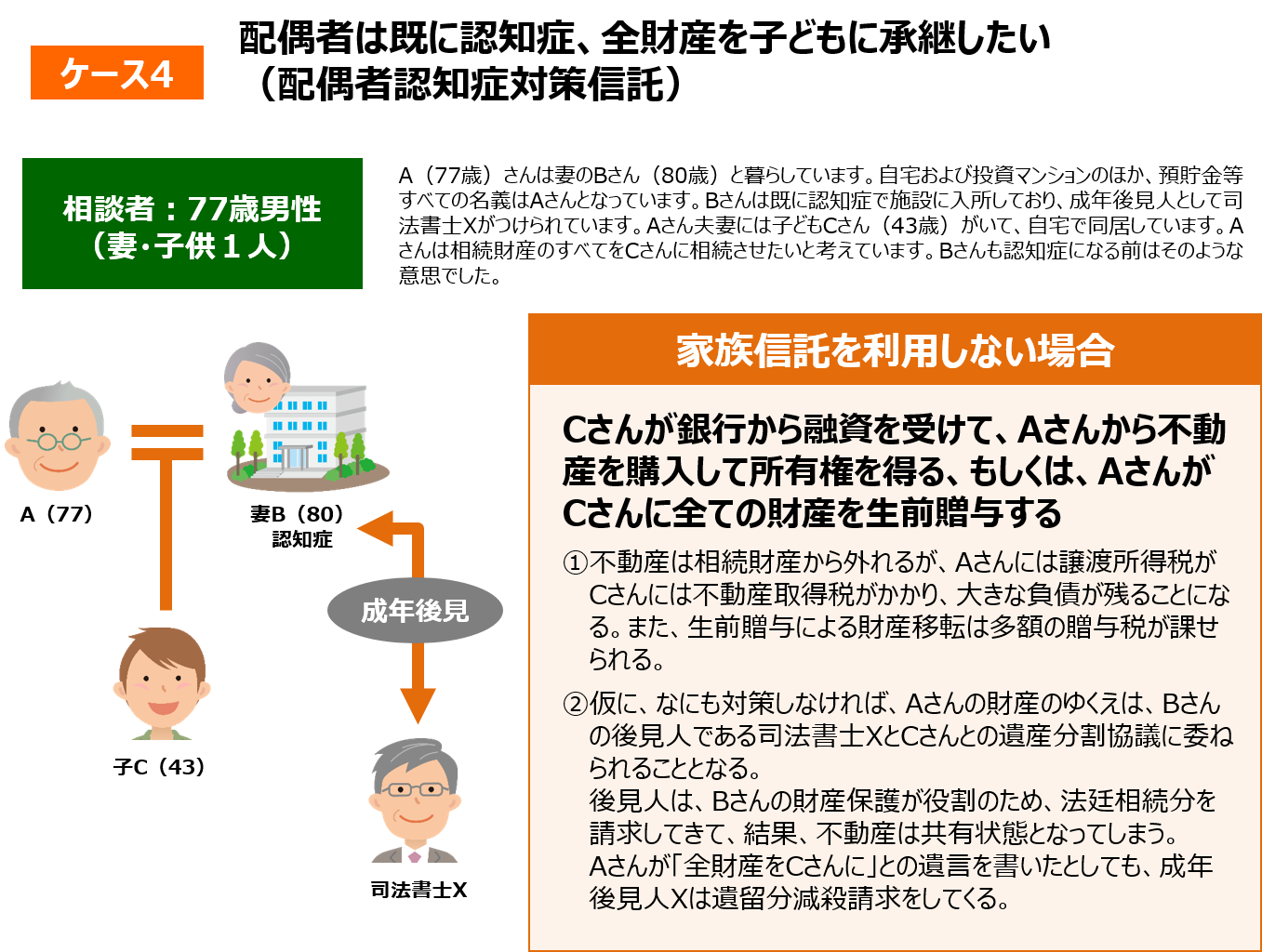

配偶者は既に認知症、全財産を子どもに承継したいという例

家族信託を利用しない場合

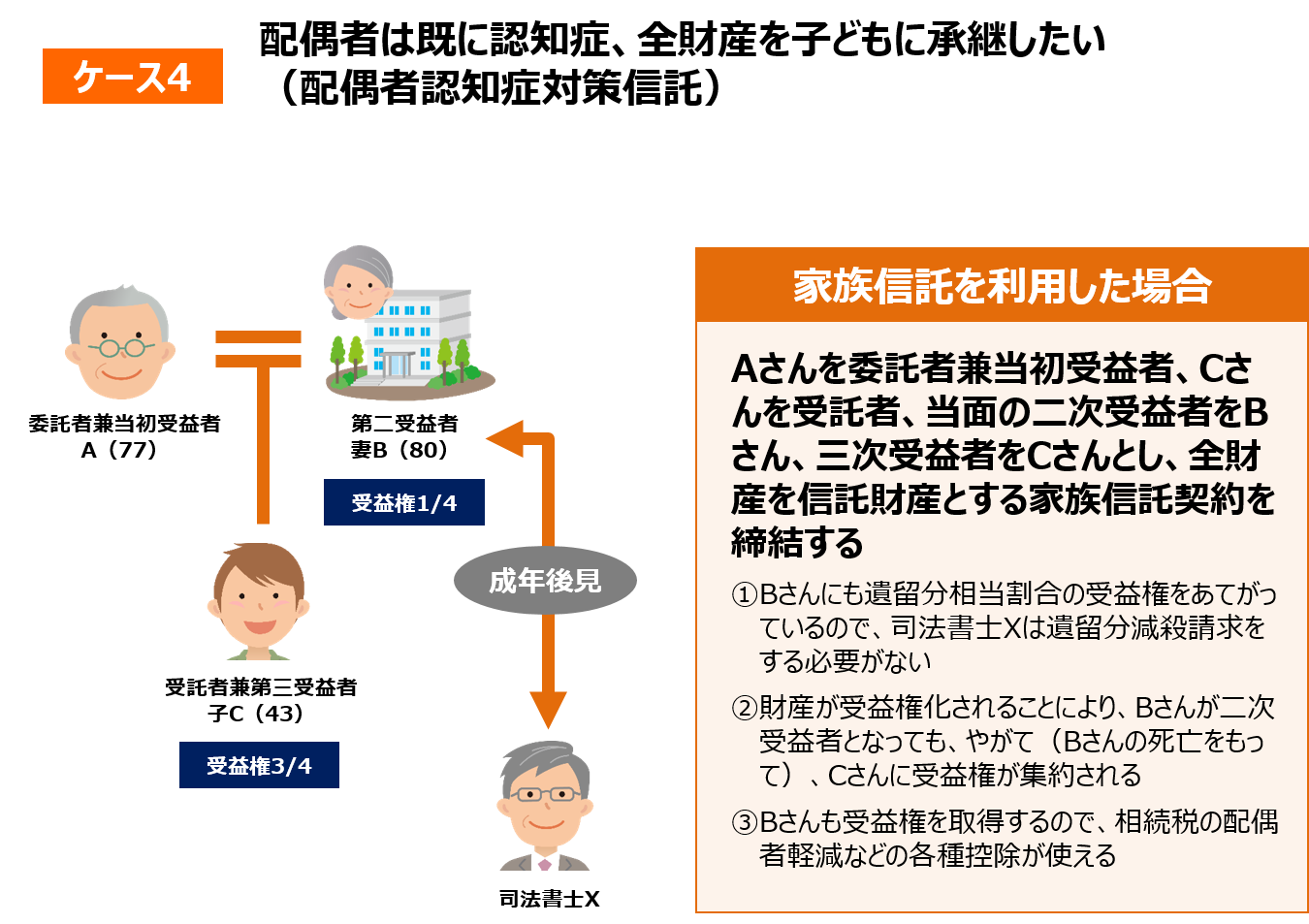

家族信託を利用した場合

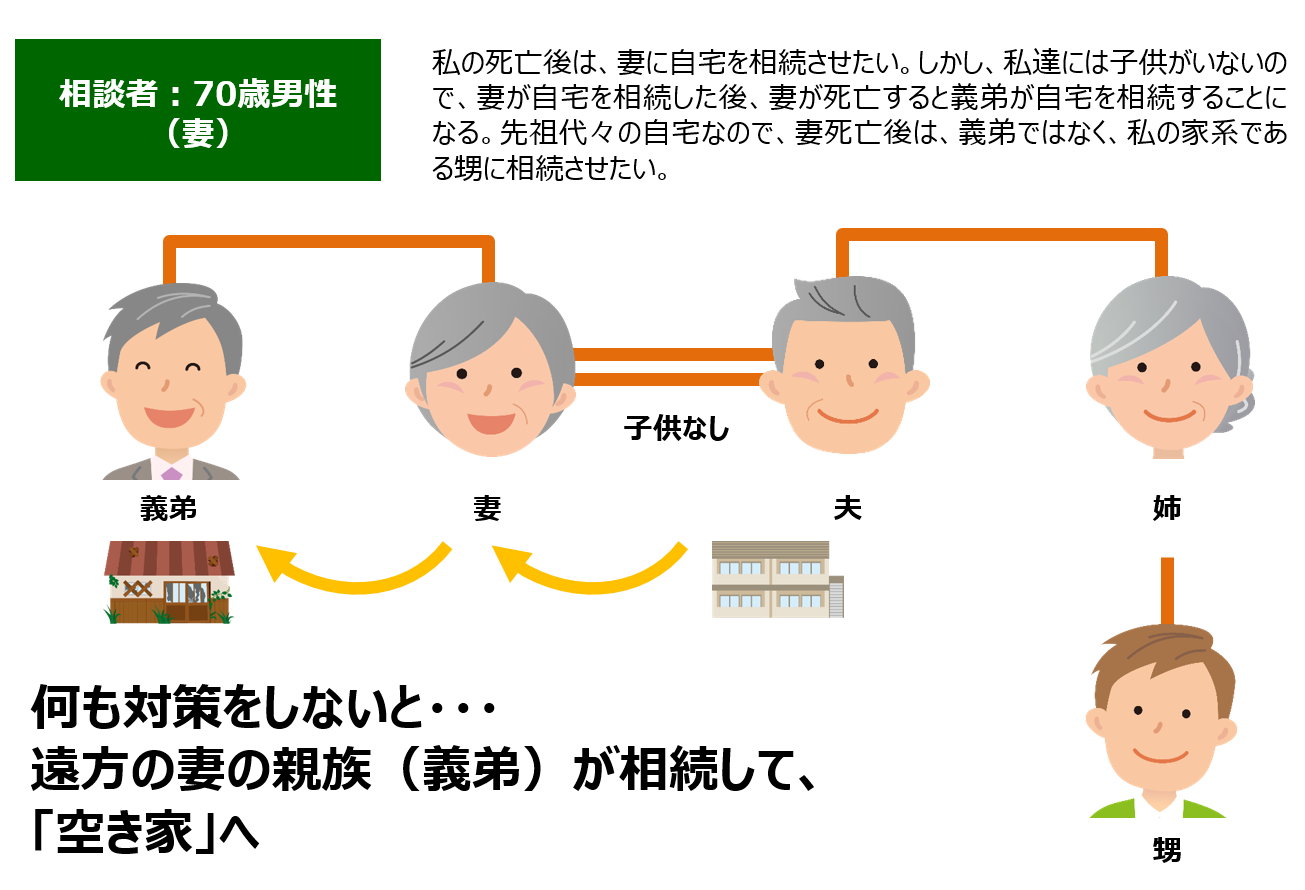

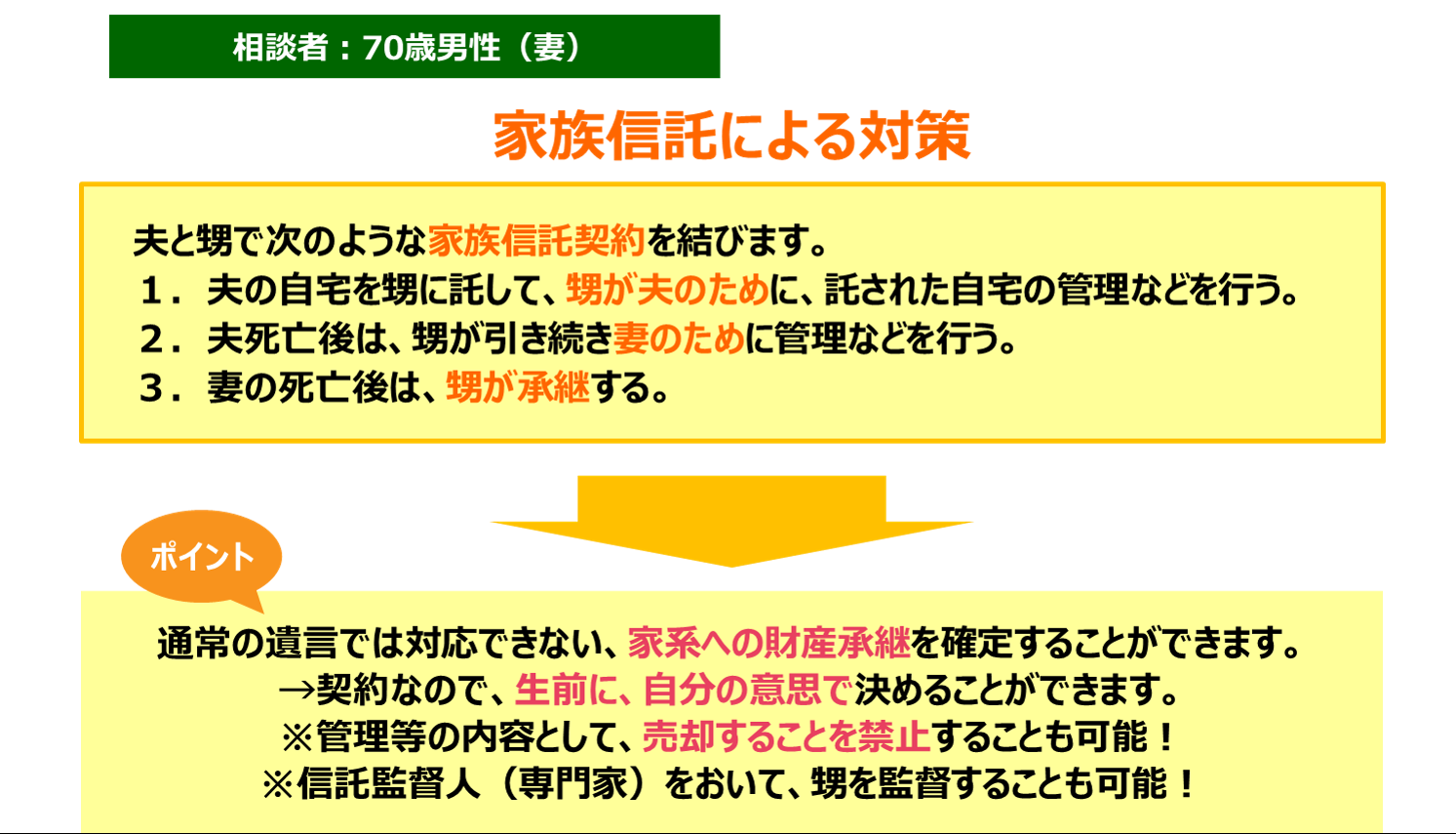

家系に財産を継いでほしいという例

どのような信託契約を結んだか

「家族信託」について相談したい

「家族信託」に関する当事務所の業務内容

当事務所の相談・業務の流れをを説明いたします。

当事務所の料金表

当事務所の家族信託に関する料金表を説明いたします。

「家族信託」に関する無料相談

当事務所の 「家族信託」に関する無料相談について説明いたします。

「家族信託」に関するQ&A

認知症になってからでも、家族信託はできますか?

家族信託を利用するにあたり、家族の承諾は必要ですか?

どんなものが信託財産を組み込めるのですか?

家族信託契約を締結するためには公正証書による契約が必要ですか?

遺言を書いておけば家族信託をする必要はないですか?

家族信託を使えば「遺留分」は気にする必要ないですか?

家族信託と成年後見制度の違いは何ですか?

Q1:認知症になってからでも、家族信託はできますか?

A1:これから家族信託契約をお考えになっているお客様のよくあるご意見として、「自分が認知症になってから契約を考えればいい」という声をお聞きします。

単刀直入に申し上げますと、そもそも家族信託契約は、自身が認知症等の判断能力を喪失する前に、事前に安心して任せられる親族の方(受託者)と契約し、将来的に自身が認知症になった場合に様々な手続等を代行して任せるという仕組みなのです。

従いまして、契約の締結は早ければ早いほど良いですし、一旦認知症の症状が出始めると、判断能力は日に日に失われてしまい、公証役場での契約の締結の際に公証人の先生から、「診断書」を求められるケースも多いようです。

ご相談の際に、既にご自身のお名前も覚えておらず、家族信託が行えなかったお客さまも大変多いです。

昨今はテレビでも特集されるくらいに、一般の方の認知度は上がってきている家族信託ですが、以上から、少しでも興味をお持ちのお客様はお早めに専門家にご相談されることをお薦めします。

Q2:家族信託を利用するにあたり、家族の承諾は必要ですか?

A2:法律的には財産を託す人(委託者)と財産を託される人(受託者)以外の家族の同意は不要です。(委託者と受託者の同意さえあれば、信託契約は成立します。守られる人(受益者)の合意も不要です)しかし現実的には、親の財産管理や資産承継について、家族全員による理解・意識共有がなければ、スムーズな信託事務処理は難しいといえるでしょう。そのため、家族信託の利用にあたっては、契約当事者以外の家族も含めた話し合いを行うことが望ましいといえます。

Q3:どんなものが信託財産を組み込めるのですか?

A3:法律上は、信託できる財産に特別の制限はありません。ただし、家族信託は本格的に普及が始まってからまだ間もないこともあり、実務に対応できる銀行・証券会社などの金融機関がまだ少ない状況です。そのため、信託可能な財産は、実際のところ「不動産」「現金」「未上場株式」に限られているのが現状です。

かつて成年後見制度の開始当初も対応可能な金融機関が少ないという問題がありましたが、現在ではその多くが対応しています。家族信託も、今後のニーズの盛り上がりを受けて対応可能な金融機関が増えていくと思われます。

Q4:家族信託契約を締結するためには公正証書による契約が必要ですか?

A4:法律的には必ずしも公正証書を用いる必要はありません。しかし、公正証書で契約書を作成しておくことで原本紛失のリスクがなくなり、契約の有効性も担保さ

れるため、家族信託契約の締結には公正証書を用いるべきです。

Q5:遺言を書いておけば家族信託をする必要はないですか?

A5:遺言が効力を発生するのは、遺言者がお亡くなりになってからです。

従いまして、遺言書内で全ての財産を記載していたとしても、生前に認知症になってしまってから亡くなるまでの間、資産が凍結することになります。

つまり、完全な生前対策とは言い難いのです。

また、家族信託は、全ての財産を信託財産に含める必要はなく、認知症等で資産が凍結される恐れのある「土地・建物」や、「会社の株」など、特定の財産だけを対象にすることが多いです。こうすることで、生前に認知症になっても信頼できる家族が財産を管理し、資産凍結の恐れは無くなります。

さらに、家族信託で指定した財産については、信託契約書内で「帰属権利者(財産を最終的に取得する方)」を指定するケースがほとんどですので、その部分については遺言書に代わる役割を果たします。

一方で、信託財産として指定しなかった部分の財産については、依然としてご本人様の固有財産のままですので、別途遺言を作成し、財産の承継先を指定する必要があります。

「家族信託」と「遺言」を2つ併せて作成する事で、よりお客様のニーズにあった財産承継が可能になります。

弊所は遺言書作成も併せてお客様のニーズに合ったプランをご提供させて頂きますので、是非お早めにご相談ください。

Q6:家族信託を使えば「遺留分」は気にする必要ないですか?

A6:結論から言えば、法律上は可能であっても、弊所では実務上遺留分を考慮せずに信託契約を締結するのは難しいとお答えしております。

信託契約締結の際に、受益者に相続が発生するたびにあらかじめ委託者が指定しておいた受益者に順次移転することを決めておき、受益権をいったん委託者に戻るスキームを作っておくことで第一次相続以外は遺留分の権利が発生しないとすることも考えられてはいますが、いまだ裁判所の結論が確定しておりません。

また、家族信託では金融機関で信託口口座を作り、そこに信託財産を移して管理していくことが多いですが、信託口口座を開設するにあたり、金融機関は信託契約書を吟味します。そこで、遺留分を侵害した信託契約であっても、その遺留分権利者に対して手当のできる財産が確保されていることが説明できればいいですが、そうでない限り金融機関は紛争含みになる口座開設に応じてはくれません。

家族信託は長期にわたり継続して効力が生じていく契約です。ひとたび紛争が生じてスキームが停止すると信託契約をめぐる関係者間で思わぬ付随的なトラブルも生じかねません。

従いまして、家族信託契約にあたり、遺留分を侵害する契約をする場合は遺言や保険などを活用して遺留分権利者に対して手当をしながらスキームを立てていくことが必要になります。

Q7:家族信託と成年後見制度の違いは何ですか?

A7:双方とも本人の財産管理を第三者が行う点で同じですが、その制度・趣旨から相違があります。

成年後見制度の趣旨はあくまで判断能力が弱まった後の本人の財産保護であるため、家庭裁判所によって選任された成年後見人等は、あくまで本人のためにしか財産を使うことができないという制約が生じます。この点は任意後見契約を締結した場合でも基本的には同様です。

そのため、例えば株などの運用や相続税の節税対策、納税対策としての不動産の処分等は本人の財産保護というよりも、将来の相続人の方のためという意味合いが強くなるため成年後見制度ではなかなか難しいというのが実情です。

これに対して、家族信託は本人が元気なうちに契約という形で自分の意思で行うという前提があるため、信託契約に定めておけば資産をリスクの伴う高利回り商品で運用するとか、相続税の節税・納税対策として不動産の処分、リフォーム、賃貸住宅の建築等なども財産管理を任された受託者の責任と判断において行うことが可能となります。

ただ、成年後見は本人の判断能力が失われた後でも利用できる制度ですが、家族信託は契約行為ですので、本人が財産の管理処分に関して判断能力が失われた後だと利用できないということには注意が必要です。